4000亿市值“猪茅”被大V质疑财务造假 牧原股份回应了

时间:2021-03-17 点击: 次 来源:不详 作者:佚名 - 小 + 大

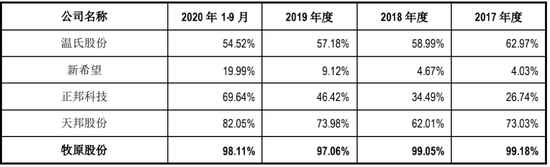

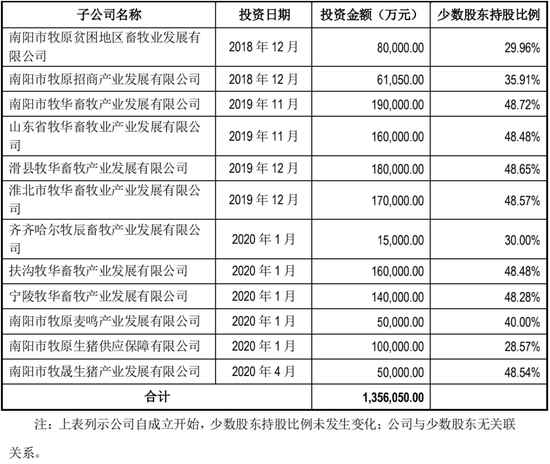

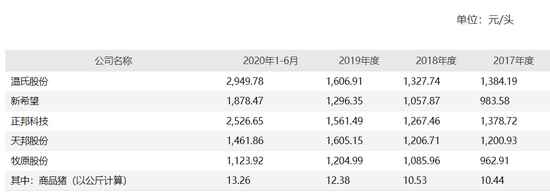

| 炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 不到一个月,蒸发1100亿!4000亿市值“猪茅”被大V质疑财务造假,刚刚公司回应了…… “人怕出名猪怕壮”,市值高达4000多亿的A股生猪养殖龙头牧原股份(002714,SZ)这两天对这句老话深有体会。 3月13日早间,拥有8.8万粉丝的雪球论坛大V“天地侠影”突然发表了《牧原会是惊雷吗?》一文,将牧原股份推上了舆论的风口浪尖。该文章对A股生猪养殖龙头牧原股份提出多项质疑。 具体来看,主要集中在三个方面: 一是牧原股份的固定资产/销售收入远高于同行业其他上市公司; 二是少数股东ROE远低于母公司股东ROE(少数股东的ROE仅为13.98%,而归属母公司股东的ROE却高达47.88%),相当于这些少数股东在同上市公司做不挣钱的合伙生意; 三是牧原股份与控股股东旗下建筑公司存在大量的关联交易(过去两年的金额约为190亿元),暗指承建猪圈的牧原建筑从上市公司赚了大钱。 3月15日,对于以上质疑,深交所向牧原股份发去了《深圳证券交易所关于对牧原食品股份有限公司的问询函》。 3月16日晚间,牧原股份发布公告,对该问询函里面的质疑作出了一一回应,负责审计牧原股份财务报告的中兴华会计师事务所(特殊普通合伙)也一一发表了明确意见。 截至3月16日收盘,公司股价自近期高点已跌去22.5%,市值大约跌去1110亿元,目前公司市值尚有3815亿元。   质疑一:固定资产周转率过低 “天地侠影”质疑点一:牧原股份的固定资产/销售收入远高于同行业其他上市公司。 牧原股份回应称:公司近三年又一期固定资产周转率低于同行业,是因为公司和其他上市公司相比,生猪养殖模式不同、主营业务构成不同所致,且固定资产与营业收入都保持了较高的增长速度,二者之间具有匹配关系,因此近三年又一期固定资产占销售收入的比重远高于同行业是合理的,固定资产周转率不存在异常。  与同行业上市公司相比,报告期内,公司的生猪养殖采用“全自养、全链条、智能化”养殖模式,而同行业上市公司多采用代养模式。代养模式因采用“公司+农户”的生产模式,相对具有“轻资产”的特点;而全自养模式需公司自主投资建设生猪养殖场。故与同行业上市公司相比,公司固定资产占营业收入的比例较高、固定资产周转率较低。 公司生猪养殖收入的比例远超过同行业上市公司。同行业上市公司除生猪养殖业务外,温氏股份还包括肉鸡养殖等、新希望还包括饲料业务和禽业养殖等、正邦科技和天邦股份还包括饲料业务等。这些业务的资产周转效率普遍高于生猪养殖。  生猪养殖收入占比  质疑二:少数股东ROE远低于母公司股东ROE “天地侠影”质疑点二:少数股东ROE远低于母公司股东ROE,相当于这些少数股东在同上市公司做不挣钱的合伙生意。 牧原股份回应称:近三年又一期,公司加权平均母公司股东净资产收益率与加权平均少数股东净资产收益率的变动趋势保持一致。 2019年和2020年1-9月,公司加权平均母公司股东净资产收益率高于加权平均少数股东净资产收益率的主要原因系公司与华能贵诚信托有限公司、中央企业贫困地区产业投资基金股份有限公司等战略投资者合资成立的子公司均是在2019年末开始成立的,项目投资规模较大,但该部分子公司生猪养殖场的建设与产能形成需要一定的时间,故导致少数股东权益较大但少数股东损益较低,加权平均少数股东净资产收益率低于加权平均母公司股东净资产收益率,公司不存在利用少数股东损益调节合并报表归母净利润的行为。     质疑三:与旗下建筑公司之间存在大量关联交易 “天地侠影”质疑点三:牧原股份与控股股东旗下建筑公司存在大量的关联交易(过去两年的金额约为190亿元),暗指承建猪圈的牧原建筑从上市公司赚了大钱。 牧原股份从关联方承建项目的占比情况、成本构成情况、毛利率情况等方面作出了回应。 1、关联方承建的在建工程及固定资产较低 公司回应:随着公司生产经营、发展建设规模的逐年提高,公司近三年又一期采购总额呈现上升趋势。同时,与牧原建筑之间发生的关联采购占当期采购总额的比例较低,均低于20%。 2、大量工程项目均由关联方承建的商业逻辑及合理性 自2016年5月1日起,全国范围内全面推开营业税改征增值税(以下称营改增)试点,基于该政策背景及养殖场建设的特殊因素,牧原实业集团有限公司于2016年9月18日设立牧原建筑,设立初衷是为了帮助建筑商规范管理,适应新的税。 牧原建筑在实际运营中,还发挥了两个积极的作用:一是发挥集采优势,降低建设成本,二是有效整合优质建设施工资源,统一建设标准。 3、关联方承建项目的占比情况、毛利率情况 牧原建筑主要是服务于牧原股份生猪养殖场的建设需求,从牧原建筑近三年又一期的收入、毛利率情况可以看出,设立牧原建筑的主要目的是服务于上市公司的快速发展、建设需求,不以盈利为主要目的,不存在利益输送的情况。  毛利率过高?借款大幅增长? 此外,牧原股份还回应了其他问题:公司近三年又一期的毛利率变化情况以及公司2020年9月末短期借款和长期借款大幅增长的原因及合理性。 公司回应: 生猪养殖毛利率高于同行上市公司是合理的。  近三年又一期,公司与同行业可比公司的毛利率均呈现大幅上升的趋势,公司生猪毛利率的变动趋势与同行业可比公司是一致的。  最近一年又一期,公司生猪养殖业务毛利率显著高于同行业可比公司,造成该情况的主要原因系公司生猪单位成本低于同行业可比公司。 根据上表可见,包括公司在内的同行业各可比公司之间的单位成本差异均较大。造成该情况的主要原因系公司及各同行业可比公司的种猪与仔猪来源、生猪产品结构和生猪养殖方式等存在差异。 对于公司2020年9月末短期借款和长期借款大幅增长的原因及合理性。 公司回应:公司生猪养殖采用“全自养、全链条、智能化”养殖模式,生猪养殖场区的建设需投入大量的资金;满足四季度集中采购和工程款支付的需求等。 扫二维码,3分钟极速开户>>  海量资讯、精准解读,尽在新浪财经APP 海量资讯、精准解读,尽在新浪财经APP 责任编辑:杨红卜 |